中国铁合金网讯:

大宗商品牛市下,铬元素产品价格回升较弱:从 2020 年三季度以来,受全球经济复苏和流动性宽松的推动,部分大宗金属产品价格连创新高,不锈钢产业链上铬元素价格回升整体大幅落后于其他金属产品;铬元素作为生产不锈钢的重要原材料,铬矿价格目前仍然处在历史低位,铬铁价格也只在2021 年 1 月供给缩减后、才出现迟到的价格反弹。

从全球铬元素产业链的基本面来看,2021 年国内铬产业链面临供给结构转变:铬矿进口减少,铬铁进口增加,国产铬铁受到限产约束和成本上升影响,价格重新锚定。同时2021 年全球经济复苏将有效拉动不锈钢和铬盐消费恢复,铬元素需求增长可期。

我们认为未来存在“铬”行其市的特征:在需求复苏和铬铁价格上涨的推动下,不锈钢价格上涨动力充足。铬矿受到港口库存高位、海外供给恢复、供需宽松的影响,短期价格变化滞后于铬铁,中长期受铬元素需求增长的拉动,价格逐步上行。作为小众类产品,铬盐受下游需求改善,上游主要原料供需宽松、价格变化滞后于下游产品变化的影响,毛利空间获得放大。

1. 大宗商品牛市下,铬元素产品价格回升较弱

2020 年三季度以来全球大宗商品价格持续上行,走出一波牛市行情。受经济复苏和流动性宽松的双重驱动,2020 年三季度以来包括金属在内的大宗商品价格指数持续上行;截止2 月 10 日,南华商品金属指数达到 4993 点,为指数发布以来的新高;CRB 现货金属指数达到 998.5 点,已回到历史高位区间。整个大宗商品走出一波牛市行情。

图1南华金属指数

图1南华金属指数

黑色系主要产品价格创多年新高。截止 2021 年 2 月 5 日,国际钢铁价格指数达到 236.4 点,为 2008 年全球金融危机以来的新高。在黑色原料端,中国北方铁矿石价格指数在2020 年 12 月下旬达到 176.9 美元/吨的高点,为 2012 年以来的新高,2 月 9 日该指数为163.45 美元/吨,仍处在历史高位区间。

其中不锈钢产品价格小幅回升。截止 2021 年 2 月上旬,国内无锡市场304 不锈钢价格15850元/吨,佛山市场 304 不锈钢价格 15900 元/吨,相比 2020 年历史低点回升 20%;美国市场304 冷轧不锈钢价格 2860 美元/吨,相比 2020 年低点回升 7%;日本市场 304 冷轧不锈钢价格 3400 美元/吨,相比2020 年低点回升3%。尽管全球不锈钢产品价格相比2020 年低点都有回升,但总体价格上行幅度远低于黑色系主要产品。

不锈钢的主要原料铬矿价格仍处在历史低位。2021年 2 月国内进口南非品味 44%的铬矿精粉价格 30 元/吨度,进口土耳其品味 47%的铬矿精粉价格 37 元/吨;相比2020 年 2 月的低点上涨 7%,仍处在历史低位。反观不锈钢另一大主要原料,红土镍矿在本次商品牛市行情中,价格从低点上涨一倍以上。

2020 年 1 月国内铬铁限产,迎来一波价格大幅上涨,但总体回升节奏迟于钢价和铁矿石:2021年 1 月国内铬铁主要产区—内蒙古限电,供给受到压制,受此影响铬铁价格迎来一波上涨,截止 2月 10 日,华北地区高碳铬铁价格 7600 元/吨,相比 2020 年末上涨 37%。从南非、印度等产地进口的高碳铬铁(FeCr55C1000)价格分别达到 1.05 美元/磅、1.1 美元/磅,相比 2020 年末同期上涨 39%-48%。总体来看这波铬铁价格的上行也只是从 2021 年供给压制后,才回升,其节奏迟于钢价和铁矿石。

整体来看,从 2020 年三季度以来,受全球经济复苏和流动性宽松的推动,部分大宗金属产品价格连创新高,黑色产业链上铬元素价格回升整体大幅落后于其他金属产品;铬元素作为生产不锈钢的重要原材料,铬矿价格目前仍然处在历史低位,铬铁价格也只在供给缩减后、才出现迟到的价格反弹。未来铬元素产品价格是否会演绎其他金属商品的价格走势,我们想从产业链基本面来做个研判,同时寻找价格变化带来的投资机遇。

2.国内铬资源进口依赖度高,供给结构面临转化,需求仍有空间

2.1. 铬产业链概况

铬元素是一种重要的金属材料,被广泛用于冶金、化工、耐火材料等行业。其上游是铬矿,中游包括铬铁、铬盐,下游不锈钢、特种钢、涂料、电镀等。其中90% 的铬矿被加工成铬铁合金,用作不锈钢、特钢的原材料,其中不锈钢用量最大。约5%的铬矿被加工成化工铬盐,5%的铬矿被用作生产耐火材料。

在冶金工业上,铬矿主要用来生产铬铁合金和金属铬。铬铁合金作为钢的添加料生产多种高强度、抗腐蚀、耐磨、耐高温、耐氧化的特种钢,如不锈钢、耐酸钢、耐热钢、滚珠轴承钢、弹簧钢、工具钢等。金属铬主要用于与钴、镍、钨等元素冶炼特种合金。在化学工业上,铬矿主要用来生产铬盐(重铬酸钠),进而制取其他铬化合物,用于颜料、纺织、电镀、制革等工业,还可制作催化剂和触媒剂等。

在耐火材料上,铬铁矿用来制造铬砖、铬镁砖和其他特殊耐火材料。

图2铬产业链图

图2铬产业链图

2.2. 上游:全球铬矿供给集中度高,国内进口依赖度高

地球上含铬元素的矿物非常少,铬在地壳中仅占 0.03%,且以氧化物形式存在于矿石中。具有经济价值的只有铬尖晶石族矿物,铬铁矿是铬尖晶石类矿物的统称。铬铁矿属岩浆成因的矿物,常产于超基性岩中,也见于砂矿中。铬铁矿的化学成分变化很大,变动范围大致如下:Cr2O3:18~62%;FeO:0~18%;MgO:6~16%;Al2O3:0~33%;Fe2O32~30%。

常见杂质有 TiO2,V2O5,MnO,ZnO,NiO,CaO,CoO 及少量铂族元素。SiO2、S、P 为有害杂质。

铬矿石按工业用途划分为冶金级、化工级、耐火级。

冶金级铬矿石主要用于冶炼各种铬铁合金。冶金用铬矿石按加工方式不同(选矿和天然矿)分为精矿和块矿。

耐火级铬矿石主要用来制造镁铬砖、铬砖和铬铝砖等。用于生产耐火材料的铬矿石分为两个品级。一级品用作天然耐火材料,质量要求:Cr2O3≥35%、SiO2≤8%、 CaO≤2%。二级品用作生产铬砖、铬镁砖,质量要求:Cr2O3≥30%~32%、SiO2 ≤11%、CaO≤3%。

化工级的铬矿石主要用来生产重铬酸盐(铬盐),再用它作原料生产其他铬化合物产品。铬盐用铬矿石工业要求:Cr2O3≥30%、Cr2O3/FeO≥2~2.5,SiO2 少量。

2.2.1. 全球铬矿资源主要分布在南非、哈萨克斯坦、印度等国家

世界铬铁矿资源量约 120 亿吨,主要分布在南非、津巴布韦、哈萨克斯坦、芬兰、土耳其等国。其中南非资源量最大,为55 亿吨,约占世界资源总量的一半;津巴布韦和哈萨克斯坦资源量均约10亿吨;芬兰资源量1.2 亿吨;此外,伊朗、土耳其、阿尔巴尼亚等国也有一定量的铬矿资源分布。中国铬资源量十分匮乏,最新查明资源量仅1141 万吨,且主要分布在西藏、新疆、青海、甘肃等几个西部边远地区。

哈、南、印三国占全球已探明储量的 93%。美国地质调查局发布数据显示 2019 年全球铬矿储量约 5.7 亿吨,其中哈萨克斯坦储量 2.3 亿吨,占比 40%;南非储量 2 亿吨,占比 35%;

印度储量 1 亿吨,占比 18%;全球其他国家仅占比 7%。

南非铬矿开发已有一百多年的历史。2019 年南非铬矿产量 1700 万 t,占世界总产量约 39%。据标普环球市场财智统计,南非活跃的铬矿山项目共 30 个。供给结构上初步形成了 Samancor 和嘉能可两大矿业公司垄断格局;其中嘉能可在布什维尔德东西两翼均拥有大量铬矿资产,拥有Waterval、Kroodal 等在产矿山。Samancor 在西北省的勒斯滕堡和林波波省的利登堡各拥有一个矿山。中资企业在南非进行铬矿开采的代表性公司为中钢集团,拥有Dilokong 矿山的 60%股权。

哈萨克斯坦的铬矿储量居世界第二位,仅次于南非。哈萨克斯坦目前已探明储量的矿山有20 个。几乎全部集中在阿克纠宾州的赫罗姆套,平均品位为40%,现在开采的大都为含量在45%以上的富矿。境内的Donskoy 矿床群为高品位大型豆荚状铬铁矿,位于肯皮尔赛杂岩体北部及东南部,由欧亚自然资源公司经营;由于缺乏深部开发的技术条件,Donskoy矿床群目前以浅部开采为主。此外境内的另一大型矿山 Voskhod 由土耳其的 Yildirim 公司经营。

土耳其铬铁矿主要分布在喜马拉雅-阿尔卑斯造山带的超基性岩中,成矿潜力巨大,有良好的找矿前景。矿床类型以豆荚状为主,品位高易开采,近年来随着技术的投入致使产量快速增长,已跃居为全球第二大铬生产国。境内主要分布Guleman、 Fethiye、Sivas、Kayseri 等矿区,其中铬铁矿产量最大的Guleman 矿区由本土国有企业Yildirim 经营,其子公司Eti Krom 为土耳其最主要的铬铁矿生产商。

芬兰拥有欧洲最大的铬矿山--肯米铬矿,位于肯米市东北部的超基性岩层侵入成矿层中,由芬兰本土公司Outokumpu 经营。其产量全球占比及矿山平均品位较低。

印度境内拥有 Sukinda、Talangi 和 Kaliapani 三大矿区,产量占比全国总产量的 99%,境内的铬矿山主要由Tata Steel、Imfa、Facor 等本土公司经营或由印度政府直接管理开采。 2019 年全球铬矿产量 4400 万吨,同比 22.22%;近十年全球铬产量复合增速 8.6%。2019 年南非产量1700 万吨,占比39%,位居全球第一;土耳其产量1000 万吨,占比23%;哈萨克斯坦产量 670 万吨,占比15%;印度产量 410 万吨,占比 9.3%。南、土、哈、印四个国家铬矿产量占据全球 86%的份额。

图3全球重要地区铬矿储量

图3全球重要地区铬矿储量

欧亚资源、萨曼可、嘉能可是全球最大的铬矿生产企业,三家企业合计产能近 1500 万吨,占全球的比重为 35%。2013年以后铬矿和铬铁价格持续低迷,包括南非的Hernic、IFM 在内的中型铬矿企业运营举步维艰,陷入了现金流萎缩—矿山生产运营缺乏投资—矿石产量低迷—冶炼厂缺乏炉料的死循环。2016 年以来、嘉能可和萨曼可两大巨头积极推进兼并收购,2016 年 6 月前后由嘉能可收购Hernic,萨曼可收购 IFM。通过本轮收购行动,两大巨头进一步巩固了自身在铬矿市场的地位,形成了对市场走势和产品价格较强的控制力;在加上欧亚资源对哈萨克斯坦市场的控制,铬矿供给初步形成了寡头垄断的市场格局。目前欧亚自然资源公司、嘉能可、萨曼可等十家大型公司产能占世界铬矿总产能的75%,占世界铬铁总产能的52%。

目前中资企业中钢、五矿在非洲投资布局铬矿资源,但整体产能占比较小。

中钢集团是国内最早投资铬矿的企业,目前在非洲拥有近 2.6 亿吨铬矿资源量:早在 1996 年中钢集团在南非设立了中钢南非铬业有限公司(ASA),是国内在南非投资铬业最早的企业,南非 ASA铬矿是中国在南非最大的资源性投资项目,项目包括一座年产能 40 万吨的铬矿山和年产能 36 万吨铬铁的冶炼厂,其中矿山铬矿资源量达 8000 万吨。2006 年,中钢集团又相继在南非与萨曼可合资成立了中钢萨曼可铬业(中钢持股50%),该公司集铬矿开采,铬铁合金冶炼为一体,拥有铬矿资源量7000 余万吨,该项目单位产品盈利达已到行业领先水平。2007 年总纲集团收购津巴布韦Zimasco 公司,成立了中钢津巴布韦铬业,该铬铁矿资源量为1.18 亿吨,初步勘探煤层气资源量4780 亿立方米,年产优质高碳铬铁18 万吨。中钢集团目前铬矿产能合计在200 万吨左右。

中国五矿集团在南非拥有 2.36 亿吨铬资源量。2008年五矿集团在南非收购Vizirama 148(Pty) Limited 的70%股权,该公司在南非拥有Townlands 铬铁矿的开采权,Townlands铬铁矿勘探获符合南非SAMREC 准则的铬铁矿资源量2.36 亿吨,部分矿层富含铂族金属。资源量在全球铬矿矿山中排名第三,是一座世界级超大型单体铬矿山。五矿集团铬矿产能暂无相关信息披露。

2.2.2. 我国铬矿进口依赖度高,未来面临海外重要铬矿出口国开征出口税的挑战

我国是一个铬矿资源严重短缺的国家。国内铬矿资源矿床规模小,分布零散,开发利用条件差;贫矿与富矿储量大体各占一半;露采矿少,小而易采的富铬铁矿都已采完。主要的铬铁矿包括西藏罗布莎铬铁矿、甘肃的大道尔吉铬铁矿、新疆萨尔托海铬铁矿等。根据国土资源2018 年公布的数据,国内探明铬铁矿储量1193 万吨,主要分布于全国13 个省、市、自治区,其中西藏保有储量425.1万吨,占比39.4%;内蒙古保有储量174.4万吨,占比16.5%;新疆保有储量 165.2 万吨,占比 15.3%;甘肃保有储量 149.6 万吨,占比 13.9%。以上 4 个省(区)保有储量合计为914.3 万吨,占全国总保有储量的84.8%。西藏矿业是国内大型的铬矿生产企业:公司拥有西藏罗布萨铬矿的采矿权,剩余可开采储量尚可开采年限 7-8 年。2016 年公司为提高铬铁矿资源,通过非公开发行注入了罗布莎 I、 II 矿群南部铬铁矿区 0.702 平方公里的采矿权,公司铬铁矿资源量增加了 201 万吨。目前罗布莎铬矿采矿权批复规模 2.5 万吨/年,项目现剩余开采储量20 多万吨;罗布莎南铬矿于2020 年开始开采,采矿权批复规模10 万吨/年,设计利用储量 179.32 万吨。2019 年公司铬矿产量 5.68 万吨,销量5.95 万吨。

近十年我国铬矿进口维持高速增长,2020 年出现近六年首次同比负增长。受铬矿储量和开采成本等限制,我国铬矿产量很低,为满足铬铁合金、化工铬盐、耐材生产需要大量从外进口。2019年我国铬矿及其精矿进口1592 万吨,出口1.0 万吨;2020年进口1432 万吨,出口 0.9 万吨,近六年首次出现同比负增长。2004 年以来我国铬矿进口呈现持续增长的态势,复合增速 12.6%。

测算 2020 年铬矿进口依赖度约 95%。2020年末全国港口进口铬矿库存377 万吨,相比2019年末增加40 万吨。考虑到库存变化,2020年进口铬矿消费为1392 万吨。按照国内铬铁产量651 万吨测算,铬矿进口依赖度约95%。

南非是我国铬矿进口的重要来源地,占全部进口比重 82%。从国别来看,我国进口的铬矿主要来自南非、土耳其、津巴布韦、阿曼,其中南非占据较大份额;2020年我国从南非进口铬矿1172 万吨,占比82%;从土耳其进口62.3 万吨,占比4.4%;从津巴布韦进口57 万吨,占比4%;从阿曼进口37 万吨,占比2.6%。

未来南非开征铬矿出口税,将提高我国铬矿进口成本。2020年 10 月 22 日南非政府批准了包括对铬矿征收出口税等一系列干预措施,以支持本国铬铁生产及相关产业发展。干预措施包括对铬矿征收出口税,在铬铁冶炼厂使用节能技术,以及采用热电联产和自发电技术。截止目前南非开征出口税的细节还未出台,未来如正式实施,将一定程度提升我国铬矿进口成本。

图4中国铬铁矿探明储量(万吨)

图4中国铬铁矿探明储量(万吨)

2.2.3. 全球铬矿供需整体持续宽松、价格处于低位徘徊

近年全球铬矿供需格局持续宽松。从全球铬矿产量增速和主要下游的不锈钢粗钢产量增速来看,2018年、2019 年连续两年铬矿供给增速大幅超过不锈钢产量增速,这也导致铬元素供需宽松加大,引发铬矿价格从2017 年以后的连续走低。

2020 年受疫情影响,铬矿供给受到一定冲击,随着重要出口国南非疫情得到缓解。预计 2021年铬矿供给将恢复到正常水平。2020年我国进口铬矿1432 万吨,同比-10%;全年从南非进口铬矿1172 万吨,同比-7%。从月度进口数据来看,2020 年 5-10 月铬矿进口数据明显低于同期水平,这也与同期南非疫情态势相符。尽管 2021 年 1 月南非疫情又再次蔓延,但进入 2 月后疫情大幅缓解,整体来看后续疫情对铬矿生产、物流、港口发货的影响将降低, 2021 年全球铬矿供给将恢复到正常水平。

2020 年全球不锈钢市场整体疲软,对铬矿需求偏弱,尽管铬矿供给减少,但整体供需仍处在宽松的状态,全年铬矿价格同比下行。2020年国内从南非进口铬矿精粉到港平均价格为28.87 元/吨度,同比-12.7%;土耳其进口铬矿精粉到港平均价为 37.63 元/吨度,同比-12.1%。 2020 年南非进口铬矿块矿到港平均价格为35.77 元/吨度,同比-15.1%;土耳其进口铬矿块矿到港平均价为 40.98元/吨度,同比-7.95%。

2.3. 中游:我国是全球最大的铬元素初级产品生产国

2.3.1. 我国是全球最大铬铁生产国,但面临产能利用率低、生产成本上升和限产约束

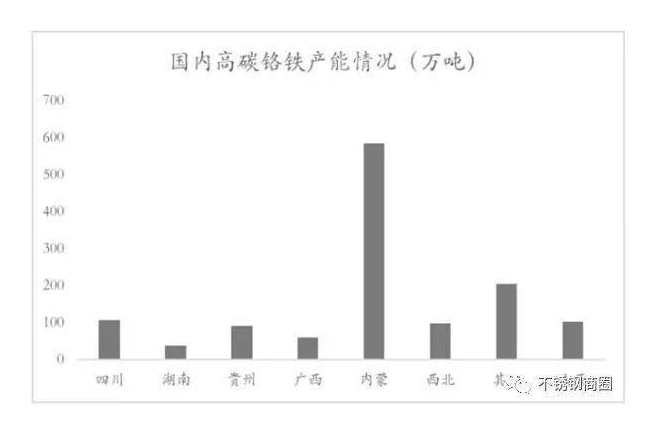

尽管我国铬矿资源贫乏,但却是全球最大的铬铁生产国。据铁合金在线统计,2020年全国高碳铬铁总产能为1285.8 万吨,较2019 年 1227.28 万吨增加 58.52 万吨。其中内蒙古产能约 585 万吨,占比 47%,近全国一半;其次是四川、山西,产能分别达到 107、103 万吨。根据铁合金在线统计,预计 2021 年全国还将新增高碳铬铁产能约 66 万吨。

2020 年国内铬铁产量同比下降。根据铁合金在线统计 2020 年全国高碳铬铁总产量 569.13 万吨,同比减少 5.53%(2019 年总产量 602.45 万吨)。2020 年全国低微碳铬铁产量共计 53.75 万吨,同比降低 1.8 万吨,降幅 3.24%,(2019 年总产量 55.55 万吨)。

国内铬铁产业集中度整体较低:2020年产量排名前十企业累计高碳铬铁产量为314.37 万吨,占总产量55.24%。整体看产业集中度较低。

2020 年国内铬铁生产企业盈利偏低,产能利用率较低。根据 mysteel 调研,2020 年 6-12 月北方地区铬铁生产企业平均毛利 320 元/吨,南方地区铬铁生产企业平均毛利50 元/吨;整体来看铬铁生产企业处在盈亏平衡附近;受铬铁生产企业盈利能力偏低的影响,国内铬铁企业开工大幅下降,产能利用率偏低只有45%。

2020 年国内铬铁进口小幅增长。2020年我国进口铬铁307 万吨,同比0.4%;出口铬铁5.5 万吨,同比68.3%。从进口产品类别来看,主要以高碳铬铁为主,2020年高碳铬铁占比100%。从进口国别来看,2020年从南非进口165 万吨,占比54%;从哈萨克斯坦进口87.4 万吨,占比28.5%;从印度进口33.7 万吨,占比11%;从津巴布韦进口11 万吨,占比3.4%。 2004 年-2020 年铬铁进口复合增速 15.33%,超出铬矿进口复合增速 12.6%的水平,整体来看,铬铁进口增长势头超出铬矿,也反映了我国对铬系列产品进口结构的变化。

海外矿山巨头同时也是铬铁的重要生产企业。目前海外重要的铬矿巨头,均在产业链有延伸布局,欧亚资源在哈萨克斯坦拥有 2 个冶炼厂,产能规模在 200 万吨;嘉能可在南非有六个冶炼厂,产能规模约 240 万吨;萨曼可在南非有 3 个冶炼厂,产能规模约 100 万吨。

近年国内铬铁企业与海外铬铁企业的成本优势在逐步缩小。铬铁的主要成本由原材料、动力和劳动力成本构成,其中原料成本占据60-80%,燃料焦炭成本占据4-6%,电力成本占据 15-20%。近年国内铬铁企业与海外企业的成本优势在逐步缩小。

相比国内企业,海外大型铬铁生产企业在原材料上具备较大的成本优势,欧亚资源、嘉能可、Samancor通过产业链上下游矿炼一体化,采取一系列措施控制原材料成本,除了严控自身矿山铬矿成本外,还充分从尾矿中获得低廉的铬精粉一定程度降低了铬矿成本。

动力成本主要由电力和还原剂成本构成,嘉能可等主要竞争对手积极研发和应用行业先进的冶炼技术,比如芬兰的Outokumpu 技术、嘉能可自主研发的Premus 技术以及直流电还原技术等,不断减少电力消耗和焦炭用量、提高金属回收率,以提高自己的行业竞争力。2021年国内能耗双控政策推进趋严,内蒙古对铁合金行业差别化电价加码,受此影响,国内部分地区铬铁生产企业动力成本上升。

国内铬铁重要产区限产进一步改善铬铁产能利用率。2020年 12 月国内重要铬铁生产地区内蒙古能耗“双控”政策落地,针对高耗能产业限产,这也导致 2021 年 1 月国内铬铁产量大幅下降:1 月国内高碳铬铁产量 42.4 万吨,环比减少 15%,同比减少 18.3%。其中内蒙古地区 1 月产量为 25 万吨,环比减少 24%。短期来看内蒙古地区的限产直接压制铬铁产量释放,但随着南方地区铬铁企业的陆续复产,铬铁供给将有所改善,行业偏低的产能利用率也将有所改善。

2020年国产高碳铬铁价格6014 元/吨,同比-7.4%;国产低碳铬铁价格 10302 元/吨,同比-11.4%。2020 年海外进口高碳铬铁价格情况:南非 6127 元/基吨,同比-8.9%;哈萨克斯坦7170 元/基吨,同比-11%;印度 6062 元/基吨,同比-9.5%;津巴布韦 6044 元/基吨,同比-9.8%。

受国内外成本优势缩小,同时叠加最大产能区域内蒙古的限产,预计2021 年我国进口铬铁还会增加。

图5国内高碳铬铁产能情况

2.3.2. 我国铬盐产量占全球比重 40%,目前已初步形成了寡头垄断格局

铬盐是无机盐重要品种之一,主要用于电镀、鞣革、印染、医药、颜料、催化剂、氧化剂、冶金、航天、军工等方面,是国民经济生活不可或缺的“工业味精”。

我国是全球最大的铬盐生产国,占全球总产量 40%。随着近年来国内工业发展和经济总量的持续增长,我国从建国之初铬化工产品全部依赖进口,至今已成为全球最大的铬化学品消费市场和生产基地,根据振华股份披露的数据,我国铬盐产量占世界比重约40%以上。2020年我国进口重铬酸钠8400吨,出口449 吨;进口其他铬酸盐418 吨,出口645 吨。目前我国大宗铬盐产品基本实现自给自足。

主要发达经济体和中国、印度是铬盐重要消费国。近年全球铬盐产量为 80 万吨/年,美国、西欧、日本是传统的主要铬盐消费地区,中国、印度等新兴国家的铬盐消费量正在稳定增长。中国已成为全球最大的铬盐生产国家和消费国家。

国内铬盐供给初步形成了寡头垄断格局。2013年以来大部分铬盐企业由于缺乏市场竞争力和污染控制手段,先后关闭、转产,截至2019 年底仅剩 9家。同时大多生产线年产量过低,平均产能约 5.5万吨/年。目前国内产能大于 5 万吨/年的仅有 3家,分别是湖北振华化学(10 万吨)、重庆民丰化工(10 万吨)和四川银河化学(10 万吨),2021 年 1 月振华股份完成对重庆民丰收购后,已成为全球最大的铬盐生产企业,占国内产能近37%,占全球产能比重约 15%。目前全球较大的铬盐生产企业有:振华股份(20 万吨)、四川银河(10 万吨)、哈萨克斯坦阿克纠宾斯克(13 万吨)、美国海明斯(11 万吨)、俄罗斯 1915(10 万吨)、德国朗盛(7 万吨)、印度威世奴(10 万吨)。

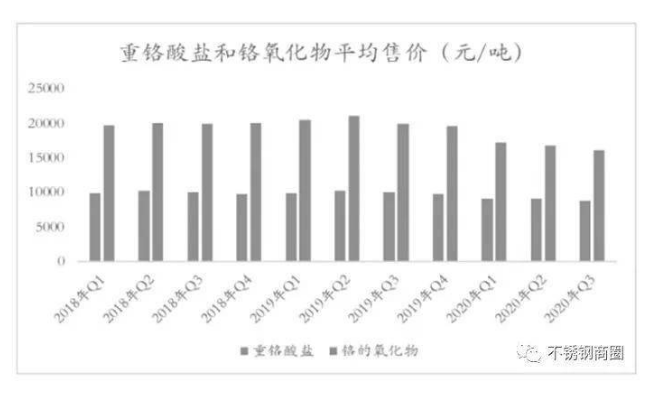

近年铬盐受原材料成本下行影响,价格趋弱。生产铬盐主要原材料为铬铁矿、纯碱、硫酸等。其中铬矿成本占铬盐总成本比重约30%。近年铬盐受铬矿原材料成本下行的影响,铬盐价格持续下行,根据振华股份披露的数据2020 年三季度重铬酸盐平均价格8782 元/吨,铬氧化物平均价格 16096元/吨,连续五个季度下行。

图6重铬酸盐和铬氧化物平均售价

2.4. 下游一:国内不锈钢消费还有增长空间,拉动铬元素消费稳步增加

从下游来看,不锈钢占据铬元素消费的较大比重。其中 200 系不锈钢含铬量约在 16%, 300 系不锈钢含铬量约在 25%,400 系不锈钢含铬量约在14%,铬铁需求量最大的300 系不锈钢也是不锈钢生产中最大比例的产品。2020年我国不锈钢产量中200 系占比32%,300 系占比 48%,400 系占比20%。从结构来看,200 系不锈钢产量增速较快,从 2016 年以来,占比由28%提升到2019 年的34%,2020 年为 32%。300系增速较慢,占比由2016 年 51%下降到 2019 年的 46%,2020 年为48%。400 系增速较慢,占比由 19%提升到 20%。整体来看,目前不锈钢各系列产品结构占比进入相对稳态区间。

2020年中国不锈钢小幅增长,全球不锈钢产量负增长。2020年中国不锈钢粗钢产量 3014 万吨,同比 2.52%。其中:200 系产量 964万吨,同比-5.68%;300 系产量 1438 万吨,同比6.56%;400 系产量 593 万吨,同比 7.68%。2020 年1-9 月全球不锈钢粗钢产量3671.2 万吨,同比-7.76%;预计全球不锈钢产量负增长。

从需求端来看,2017 年以来国内不锈钢消费保持高增速。2020年我国不锈钢表观消费量为2561万吨,增长6.5%。我国的不锈钢消费终端较为分散,主要集中在汽车,家电及房地产及制造业等相关方面。整体来看,2017年以来,国内不锈钢消费增速分别是5.3%、7.4%、12.8%、6.5%,整体增速高于产量增速。

中长期来看,我国人均不锈钢消费还有增长空间。尽管目前我国人均不锈钢消费已经达到世界发达国家水平,2020 年我人均不锈钢用量为18.3kg,2019 年美国、日本、韩国、德国、法国分别是6.8、16.6、34.5、21、10.8kg/人。相对我国人均 GDP 水平来讲,我国不锈钢消费量已超出正常水平;但相比日、韩、德国等制造业大国,我国不锈钢消费还有一定的提升空间。随着我国人均GDP 的上升,未来我国人均不锈钢用量预期维持平稳。

未来我国不锈钢产能还有陆续投放。截止 2020 年,据统计国内不锈钢产能约 4226 万吨,产能利用率在 70%左右;2021 年新增产能约 905 万吨,未来不锈钢产能将达 6681 万吨。未来几年仍然有大量的产能规划,随着这些产能的陆续投入,对铬元素需求也将有拉动。

整体来看,国内不锈钢消费需求还在增长,将有效拉动铬元素的消费。

图7全球不锈钢粗钢产量

图7全球不锈钢粗钢产量

2.5. 下游二:全球制造业投资和房地产竣工回升,铬盐需求增长预期较好

国内铬盐需求以表面处理剂为主,其次是涂料和鞣革。表面处理主要分为电镀、涂装、堆焊、热喷涂等九大工艺,其中电镀为主要应用领域。电镀和制造业密切相关,传统电镀需求主要分布在机械、轻工业和电子工业领域,是制造工艺中不可或缺的一部分,主要用以提高耐腐蚀性、耐磨性及增进美观。2021年随着经济复苏,制造业盈利的逐步回升,全球制造业投资开启新一轮朱格拉周期,制造业投资回升带动电气机械及相关器材的需求,同时拉动电镀需求、最终带动铬盐消费增长。

铬盐另一大消耗领域涂料,主要与房地产竣工相关;2017 年以来房地产企业采取快速周转策略,导致竣工同比放缓;随着2020 年房地产调控的加码,房地产融资“三条红线”管控,使得房企高周转、加杠杆的发展策略进入尾声;同时随着前期的连续四年的高开工的积累,使得2021 年房地产行业进入一轮竣工面积回升周期;由此也将带动涂料需求回升,直接拉动铬盐消费。

国内铬资源进口依赖度高:我国是一个铬矿资源严重短缺的国家;95%的铬矿需求依赖进口,2020 年进口 1432 万吨铬矿;其中南非是我国进口铬矿资源重要来源国,占我国进口的比重的82%。尽管国内中钢、五矿等央企在南非都有铬矿投资布局,但相比欧亚资源、嘉能可、萨曼可等矿山巨头总体产能较小。国内西藏矿业是大型铬矿生产企业,目前可批复采矿规模约12.5 万吨,但2019年产量5.7 万吨。

铬元素供给结构面临转化:2020年 10 月南非政府批准了包括对铬矿征收出口税等一系列干预措施;国内铬铁重要产区面临政策限产、用电价格调整;铬元素供给结构面临转化,铬矿进口需求降低,铬铁进口需求增加;过去国内铬铁价格锚定成本洼地内蒙古铬铁企业生产毛利空间,未来内蒙古用电价格调整、成本上升,国内铬铁定价锚面临重新设定,价格迎来上行。

铬元素需求继续稳定上升:中长期来看,我国人均不锈钢消费还有增长空间。未来我国不锈钢产能还有陆续投放。在结构上,各系列不锈钢产品占比进入稳态区间,对铬元素需求影响不大。整体来看,国内不锈钢消费需求还在增长,将有效拉动铬元素的消费。

3.供给结构转变、需求复苏拉动,铬产业链价格进入上行周期

3.1. 国内铬铁限产和成本上升,将推动铬元素供给结构转变

内蒙古是国内重要的铬铁产区,产能占全国的 47%;2018-2020 年内蒙古能源消费总量和单位GDP 能耗不降反升,受到国家部委严厉约谈;整体来看,降能耗将成为内蒙古未来几年发展的一项硬性政治任务,包括铬铁合金在内的部分高耗能产业也将面临较大约束。

内蒙古限产直接导致 1 月国内铬铁产量同比下降 18.3%。2020年 12 月 11 日后内蒙古能耗“双控”政策落地,针对高耗能产业限产,这也导致 2021 年 1 月国内铬铁产量大幅下降:1 月国内高碳铬铁产量 42.4 万吨,环比减少 15%,同比减少 18.3%。其中内蒙古地区 1 月产量为 25 万吨,环比减少 24%。预计 2021 年 2 月中国高碳铬铁产量环比仍然下降。后续内蒙古地区能耗”双控“政策持续推进,产量难有恢复。

电价政策调整将导致铬铁生产成本上升,推动铬铁价格上涨。2 月 1 日内蒙古发改委和工信厅发布《关于调整部分行业电价政策和电力市场交易政策的通知》;要求严格按照国家规定对电解铝、铁合金、电石、烧碱、水泥、钢铁、黄磷、锌冶炼 8个行业实行差别电价政策。2021 年征收标准为限制类每千瓦时 0.1 元、淘汰类每千瓦时 0.3 元(水泥每千瓦时0.4 元、钢铁每千瓦时0.5元),2022、2023 年差别电价的加价标准,在现行水平的基础上分别提高 30%、50%。新的电价政策将直接推动内蒙古地区铬铁生产成本的上升。内蒙古是国内的能源大省,其电力成本一直低于国内其他地区尤其是南方区域省份,是铬铁成本价值洼地,这也是国内铬铁产能主要集聚在内蒙的原因;内蒙古的铬铁价格一直是国内北方区域定价标杆,其生产成本上升,将直接推动铬铁价格上涨。

供给受到压制,引发供需紧张,铬铁价格迎来一波上涨。1 月以来铬铁供给的大幅减少,引发供需紧张,截止2月10日,华北地区高碳铬铁价格7600元/吨,相比2020年末上涨37%。

从南非、印度等产地进口的高碳铬铁(FeCr55C1000)价格分别达到 1.05 美元/磅、1.1 美元 /磅,相比 2020 年末同期上涨 39%-48%。中长期随着南方铬铁企业的复产,铬铁价格将再次面临下行。

国内铬铁价格面临重新锚定。内蒙古地区由于电价资源丰富,电力成本较低,大量铬铁企业集聚;从国内南北区域的铬铁生产成本来看,北方铬铁企业生产成本比南方低200-300 元/吨;在 2020 年铬铁价格下降的情况,北方铬铁生产企业仍有 200-300 元/吨的毛利,整体来看,国内铬铁定价的锚在北方像内蒙古等具有成本优势的地区;未来内蒙古地区的用电成本上升,将带来国内铬铁价格重新锚定。受铬铁限产和生产成本的上升的影响,进口铬铁将迎来增长,而受国内铬铁供给下降的影响,对进口铬矿的需求将会减少。同时国内铬铁价格重新锚定。

3.2. 经济复苏将有效拉动不锈钢和铬盐消费,铬元素相关需求增长可期

2020 年全球主要发达经济体不锈钢消费大幅减少。从不锈钢产量来看,2020 年 1-9 月美国不锈钢产量157.6 万吨,同比-21.96%,2019 年同比-7.62%;。1-9 月欧洲不锈钢产量454.5 万吨,同比-13.15%,2019 年同比-7.85%。美欧预计连续两年负增长。2020 年 1-9 月日本不锈钢产量175.6 万吨,同比-0.19%,2019 年同比-10.34%,预计 2020 年基本持平。整体来看,供给表征需求,产量大幅下降也蕴含了消费的减少。

2021 年全球经济复苏将有效拉动不锈钢和铬盐消费恢复,铬元素需求增长可期。从 2002 年以来全球不锈钢产量与全球 GDP 增速数据来看,两者密切相关、且呈正相关性,侧面也反映全球不锈钢消费与经济增速正相关。根据ISSF 在 2018 年做的统计数据,全球不锈钢需求中,金属制品占比37.6%,机械工程占比 28.8%,建筑业占比 12.3%。其中金属制品主要为牧场餐具、刀具等,建筑用不锈钢主要用作装饰。随着疫情逐步缓解,欧美日韩等发达经济体的制造业PMI 指数持续维持在高景气线上,包括金属制品、机械等行业迎来增长,将对不锈钢消费起到促进。同时随着国内制造业投资和房地产竣工面积的回升,对电镀和涂料需求增加,将间接带动铬盐消费增长。整体来看2021 年全球经济复苏将有效拉动不锈钢和铬盐消费恢复,作为它们的主要原料—铬元素需求增长可期。

图8全球不锈钢产量增速与GDP增速

图8全球不锈钢产量增速与GDP增速

3.3. 铬产业链产品价格进入上行周期,中游环节毛利空间放大

在需求复苏和铬铁价格上涨的推动下,不锈钢价格上涨动力充足。作为不锈钢的主要原料,铬铁价格与不锈钢价格密切相关,2011年以来两者基本同步;2020 年全年国内无锡市场304 不锈钢平均价格14400 元/吨,佛山市场 304 不锈钢平均价格 14552 元/吨。2021 年 2月 10 日,无锡 304 不锈钢价格 15850 元/吨,佛山 304 不锈钢价格 15900 元/吨。2020 年全年美国冷轧 304 不锈钢平均价格 2526 美元/吨,日本冷轧 304 不锈钢平均价格 3400 美元/吨。

2021年 2 月 10 日,美国价格 2860 美元/吨,日本价格3400 美元/吨。短期铬铁价格的上涨将逐步传导到不锈钢,同时在全球经济复苏的预期下,不锈钢需求转暖,将从需求和成本两端共同推动不锈钢价格上涨。

铬矿受到港口库存高位的影响,短期价格变化滞后于铬铁,中长期受铬元素需求增长的拉动,价格逐步上行。截止 2021 年 2 月 10 日,南非产品味 42%的铬矿粉价格 26.25 元/吨度,南非产品味36-38%的铬矿块矿价格32 元/吨度;2021 年以来铬矿价格基本平稳。从铬铁与铬矿价格相关性来看,2011年以来两者基本同步、呈现正相关;截止 2月份国内港口铬矿库存373 万吨,相比2020 年末减少 4万吨;相比2019 年末增加34 万吨;整体处在2019 年以来的高位。从铬矿与港口库存的相关性来看,两者负相关。短期来看,铬铁限产,对铬矿需求下降,同时叠加铬矿库存高位,将对铬矿价格形成压制。中长期随着国内对铬元素进口需求从铬矿转化到铬铁,铬矿库存将进入去库,全球经济复苏对铬元素需求增长,最终将传导至上游矿山,带动铬矿价格逐步上行。

铬盐作为小众类产品,受下游需求改善,上游主要原料供需宽松、价格变化滞后于下游产品变化的影响,毛利空间获得放大。

转自:中国特钢企业协会

- [责任编辑:Catherine Ren]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容