一场遍及大江南北的淅沥秋雨拉开了“十、一”黄金周的大幕,也同时宣告北方冬天的正式到来。10月4日早上,笔者在蒙蒙细雨中叩开了内蒙古桑根达来镇一家早点铺的门,店主人热情地迎进门并特意嘱咐屋内有暖气,依偎在暖气片边喝油茶,真切地感受到冬天的寒意。

10月2日夜宿赤峰,浏览微信得知LME镍价一度跌至16275点,低于一周前出现的16483点,再次印证了笔者分别在6月13日青岛矿业会议及9月13日杭州铬镍会议提出的一样观点:印尼禁矿本身即便炒作也只应到达16500附近的阶段性高度。

10月3日在秋阳艳照中爬涉400KM参观神往多年的阿斯哈图石林,一路上感受国庆节放长假的美好,感叹公路建设成就的伟大,陶醉草原层林尽染的风光,也同时庆幸这个长假对于镍行业人士是多么及时,至少可以暂时放下国际炒家折腾LME镍价的纠结。回京路上,一边感叹镍铁产业的冬天已经提前来临,一边憧憬春天也能提前到来吗?

一、LME过度炒作

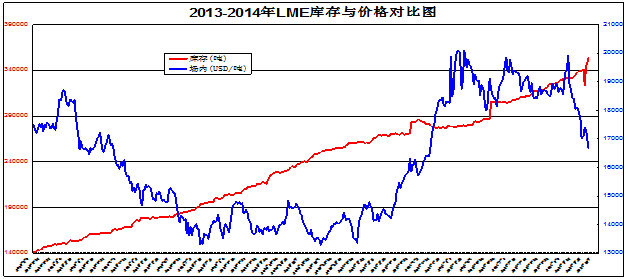

2014年1月12日印尼正式禁止原矿出口后,直到3月14日峨眉山铬镍会议召开,镍矿市场总体上波澜不惊。随着与镍市场毫不相关的乌克兰局势升级,3月17日克里米亚公投96.6%选民赞成并入俄罗斯,国际炒家找到了再度拉抬LME镍价的由头。其它无足轻重的信息也被放大,镍价自此拉开了一轮波澜壮阔的急升行情,5月19日LME场内收盘价20100美元,比1月9日的13350美元上涨6750美元,4个月10天的涨幅达到不可思议的50.56%。好景不长,尽管此后出现多次回升,镍价却未能再度站上20100的高峰。

与此同时,LME库存也一路上升。1月9日才261264吨,5月19日就达到279750吨,9月29日累积到天量353340吨,增幅高达35.24%。4月25日天津泰达中心的铬镍会议期间,笔者曾与丰镇的帅哥老板交流看法,LME镍价与库存同步急升,过度疯狂。

尽管不少镍业人士期盼镍价在短期内再度回升且最好越过20100,笔者从专业角度把6月13日的发言主题就定为《回归》,还明确预测LME镍库存受中国打击进口融资的波及将上升到35万吨左右。主办方会后的调查反馈显示,虽然大部分代表认可分析推理,却很少认同演讲观点。9月13日,笔者在杭州的发言PPT上只好选择一张已被点燃的地雷图片,明确预警。9月最后交易日,盘中跌至16275点,比5月19日场内收盘价格20100点回落20%多,也比9月12日的18400点跌落2125点。

二、镍铁库存太高

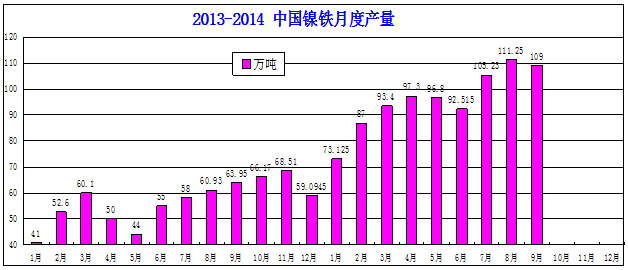

根据某网站统计,2014年1-9月的国产各类镍铁达到865.6万实物吨,比同口径的2013全年679万吨还多出186.6万吨,同比2013年1-9月的486万实物吨增长78.1%。此外,1-8月进口高品位镍铁17.23万吨,同比增长88.9%,中国市场的镍铁供应比去年同期几乎翻倍。

特钢协会不锈钢分会的数据显示,2014年1-6月的不锈钢粗钢产量1068.7万吨,同比增长21.2%。青山不锈钢资讯网披露,国内12家大中型不锈钢厂的1-8月棒材产量65.048万吨,同比增长30.55%,其中8月份还同比下降1.58%。

很显然,镍铁的供需增幅差异约60%,即供应增速是需求增速的4倍左右。不少传统贸易囤货商受LME镍价春季50%涨幅的吸引,吸纳了大部分镍铁增量。根据9-10月的生产情况分析,镍铁月产量依然会维持100-110万实物吨的高水平,预计2014年的中国镍铁总产量将会超过1000万实物吨。不锈钢生产不会突然加速,镍铁社会库存还将在高位运行一段时间。

三、镍矿供应趋紧

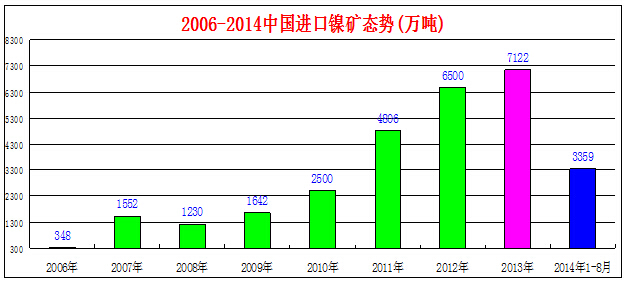

1、来源减少。2014年1-8月中国进口镍矿3360万吨,比2013年同期4285万吨减少925万吨,降幅接近30%。尽管1月12日印尼开始禁矿,由于存在突击出口及报关延迟等因素,8月显示的进口报关还有3.87万吨,2014年至今的印尼镍矿进口量依然高达1057.5万吨,差不多占1-8月累计中国进口镍矿总量的1/3。很显然,保税库存已经彻底清空,印尼镍矿进口已经难以为继,镍矿主要来源只剩下菲律宾。

2、品质降低。2014年1-8月来自菲律宾的镍矿2264.5万吨,8月份甚至达到创纪录的532.66万吨。毫无疑问,菲律宾是印尼禁矿后中国进口镍矿的几乎唯一来源。菲律宾矿主抓住有利时机,迅速扩大镍矿开采,抓紧实现利润。

必须注意到,菲律宾的镍矿属于低、中品位,0.9%左右的低镍高铁矿差不多占一半,1.8%含量以上的镍矿非常贫乏,1.5%左右的含量非常普遍。据中国选矿技术网的信息,菲律宾镍矿总储量达到11亿吨,只占全球总储量的1.5%左右。已探明储量10亿多吨,品质范围在0.23-2.47%,高镍低铁矿(1.8%Ni及以上)只占总储量的6%。开采过程中,越来越难得到高镍低铁矿。

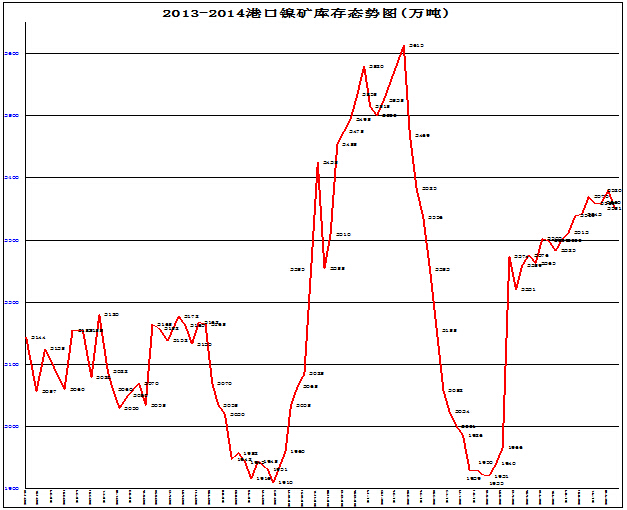

3、好矿难买。目前中国港口的2200万吨左右镍矿库存中,受铁矿价格快速回落而滞销的低镍高铁矿占比最大,1.8及以上的高镍矿非常稀少。日本和欧洲早于中国进入菲律宾镍矿领域,占据大部分优质矿源,印尼禁矿后,已把镍矿来源全面转向了菲律宾。

即便抛开菲律宾与日本这两国政府联手反华而日益走近的因素,储量有限的菲律宾高镍矿也无法满足中国市场的庞大需求。此外,虽然9月初曝出的菲律宾议员提案禁止出口镍矿暂时还不现实,但菲律宾镍矿资源不足以及品位偏低的客观局限不容忽视。

四、投资拉动重现

1、经济需求。人民币自2006年“汇改”以来已经被迫升值超过30%,中国传统出口行业的优势尽失,中国经济被迫转向扩大内需及产业升级,中国也在2013年失去了全球贸易顺差最大国的头衔(德国2600亿美元顺差,中国1950亿美元顺差)。

人民币长期天量超发已经导致居民购买力下降过速,严重抑制了内需,通过投资拉动内需已经成为政府不得已的不二选择。97年东南亚金融危机及08年美国次贷危机,客观上促进中国提前完成了高速公路和普速铁路的网络建设。目前,高速铁路、支线机场、大型船舶等大项目自然而然地被纳入了新的投资拉动领域。

2、现实需要。中国经济正在经历转型的痛苦,增速下滑已经成为了不争事实。为了防止快速下滑带来的诸多负面影响,在“调结构、促转型”的大方向下,2014年3月18日开始的一系列“微刺激”还看不到终点,投资拉动的大幕刚刚开启。

笔者在3月14日铬镍会议上预测的“继续刺激,扩大投资,降准降息”正在越来越多地变成了先试。9月30日公布的放松房贷政策如果在10月份仍然没有良好的市场反馈,全面降准乃至降息都将是未来应对纠偏的重要选项。鉴于房市还有诸多限制,银行市场化之路已经走远,估计单纯放松房贷政策的效应还不能过分乐观,投资拉动提速的可能性不好忽视。

五、刺激需求提速

1、项目拉动。中国正在加速推进高铁网络建设,2011下半年曾经被错误批判的高速列车已在贵广线上重启试验380KM时速的“黄医生”,预计未来5-10年是中国高铁建设的又一个黄金时期,全国大部分地级城市以高铁连通的中国梦很可能会提前实现。与此同时,总理亲自担当高铁的超级推销员,已经与中东、欧洲、非洲、拉美等地签约260亿美元的商业合同,“泛亚铁路”、“新丝绸之路”等战略项目正在推动中国高铁快速“驶出去”。

尽管航运市场还未复苏,大造船新时代已经悄然开启,COSOO、MAERSK等航运巨头纷纷宣布30万吨及以上的大船建造计划。据CANSI数据显示,2014年1-8月,中国承接新船订单4740万载重吨,同比增长35.8%。

2、技术升级。科学技术日新月异,中国正在致力于新兴高技术领域赢得生机与先机。

以高铁、船舶为代表的新型装备产业都需要技术含量高的新材料作为支撑,无疑会推动含镍等特殊钢材的升级增量。

2013年,中国粗钢产量虽然占全球一半,却还进口钢材1408万吨,优质钢材替代进口的空间巨大。随着高技术装备产业的快速发展,特殊钢材的市场前景更加广阔,对镍等重要原料的需求还将继续扩大。

六、镍铁进口不足

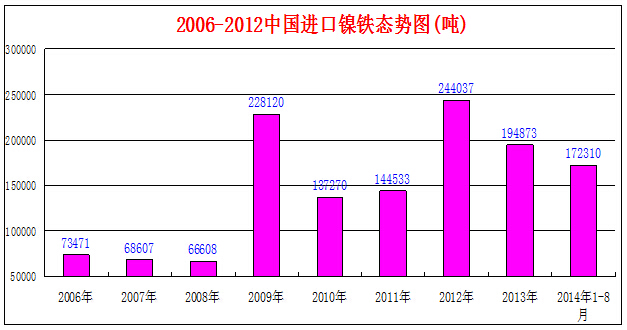

1、数量少。2009年以前,中国进口镍铁一直徘徊在6-7万吨。2009年,中国进口镍铁数量翻两番达到22.8万吨。2012年,中国进口镍铁刷新纪录达到24.4万吨。2014年1-8月进口镍铁17.23万吨,比2013年同期9.1万吨增长近一倍。即便增速可观,预计2014年的进口量也将保持在24万吨左右的水平,仅占国内市场供应总量的2%左右。相比中国的庞大需求量,显得微不足道。

2、潜力小。中国在缅甸、巴布亚新几内亚的镍铁项目虽然已经投产,但产出量还很有限,根本无法满足中国市场需求,甚至还难以产生实质影响。印尼的自然条件等诸多局限,镍铁冶炼项目存在签约多、开工少、建设慢等实际情况,预计2014年还无法对中国市场形成强有力的供给支撑。

菲律宾虽然也开始鼓励把镍矿留在本土冶炼,鉴于其自然等条件与印尼相似,加上LME镍价无法想象何时可以恢复从前的紧缺性高价,冒险前往投资建厂的热情正在减退,稳健推进的理性已经抬头。

七、纯镍替换不易

1、效益不同。不锈钢等特钢冶炼最初几乎都使用纯镍作为原料,2005年以后得益于中国镍铁产业的快速崛起,以镍板为代表的纯镍就被更加经济的镍铁替代不少。钢厂采购镍铁的价格并非简单参照LME镍价,不仅大多数时候还有折扣,同时几乎可以免费获得80%以上的铁元素。

2、习惯难改。通过中国镍铁产业的高速扩张,中国的不锈钢等特钢冶炼大都改变了配方及工艺。大部分不锈钢等特钢生产从尝试到适应以至于完全习惯了加入镍铁的冶炼作业,镍铁甚至变成了采购、生产等环节的新习惯。在不锈钢行业严重供过于求的市场格局中,降低成本已经成为特钢企业乃至每个生产环节的紧迫压力,不轻易改变配方以保证生产效率,不随便使用高价原料以降低产品成本。

八、镍铁生产纠结

1、镍价难升。全球经济依然低迷,尤其是需要大量原料进行建设的发展中国家比美国等发达经济体的形势更纠结,LME镍价快速拉升的动力受到抑制。已经超过35万吨的LME镍库存犹如一把砍向价格上升动力的魔剑,尽管有不少西方投行多次试图再度炒作拉高价格,最多也只是昙花一现,无疾而终,价格反而一路走跌。

2、好矿难买。菲律宾的镍矿增量有限,根本无法满足中国市场的巨大需求。印尼新总统预计10月20日正式就任,鉴于印尼的法律非短期仓促形成,新总统修改出口禁令的阻力很大。除非印尼经济出现严重下滑,恢复镍矿等原矿出口的动力明显不足。

还需注意到,印尼已经重启了面向西方的铜精矿等原矿出口,镍矿的主要买家则是日本、中国等亚洲国家。囤积在中国码头的镍矿,剔出占比很大的低镍高铁矿以外,Ni1.5及以上适合中高镍铁冶炼的镍矿资源不会很多。

进入10月以后,占菲律宾镍矿差不多一半的SURIGAO地区逐渐进入雨季,过往经验表明10月底一般会封港停止镍矿装船作业。马上进入10月中旬,大部分囤矿商家越来越有信心等待涨价再出售,目前的供需格局似乎对现货卖家也越来越有利。

3、停产风险。中国镍铁产业如同冶金领域的铬铁等其它产业一样,已经无法想象再有一轮普涨普赚的超级大牛市行情,冶炼企业一旦选择停产就可能意味着被迫永远离开行业的风险。在过去两年里,中国镍铁产业已经迅速西撤东移,冶炼设备完成了大型化、环保型的全面升级,部分还实现了从矿热炉到回转窑的改换。可以说,目前仍然坚持生产的镍铁厂家都是经历了行业变迁洗礼的胜利者,是产业升级进程里的“将军”。或许“镍铁将军”可以不过分介意身段搞转产,问题的关键是其它冶炼品种均已过剩,即便想转产又能转向哪里呢?

4、未来路远。从全球镍供应格局看,受益于今年镍价上涨而复产的镍矿将从2015年开始逐渐投产,过往经验表明,复产达产的速度比预期要慢,供应市场的时间比预期要晚。中国整顿利用镍等商品的进口融资行动已经几个月过去了,镍板的无效库存估计也清理得差不多了,LME镍库存继续大幅上升的可能性减少。

根据INSG统计,2014年1月全球镍供应过剩9400吨,7月过剩7200吨,过剩局面正在改观。一些国际知名机构甚至已经发表了诸多分析报告,预测2015年LME镍价将涨到25000美元。如果印尼长期坚持禁矿,镍价上升的趋势是可以肯定的,关键是回升的时间会被一再押后,至少要等到LME库存明显减少。

在暖阳温柔飘洒的深秋日子里,节庆的气氛还在继续,镍矿来源变局的影响正在深化放大,想必镍铁生产者正在思考镍矿供应趋紧的压力下如何度过当前这个有些提早到来的行业冬季,感受一番挥之不去的纠结。相信经过这个并不会特别漫长的严酷冬季后,产业的春天再次到来时,大家会见到更加精干、高效的强势镍铁企业集群。

中国铁合金网版权所有,未经许可,任何单位及个人均不得擅自拷贝或转载,否则视为侵权,本网站将依法追究其法律责任,特此郑重声明!

- [责任编辑:Juan]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容